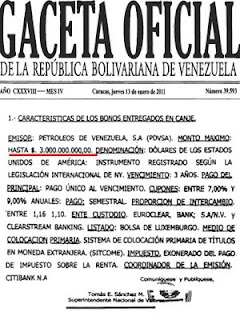

Al final de la semana pasada Pudrevsa canceló a sus acreedores los US$ 2.450 millones de los Petrobonos 2011 que habían quedados como remanente desde octubre del pasado año, gracias a que

Al final de la semana pasada Pudrevsa canceló a sus acreedores los US$ 2.450 millones de los Petrobonos 2011 que habían quedados como remanente desde octubre del pasado año, gracias a que En el último tercio del año el Valor Presente (VP) de los US$ 550 millones canjeados al no pagar estos intereses y vencerse en menos de un año sería de unos US$ 545 millones derivado de 550/(1+0.01)1. Por otra parte, al canjearse US$ 1,125 por cada dólar, la nueva deuda asumida por Pudrevsa se ubicó en US$ 619 millones (550 x 1,125), pagando éstos intereses de US$ 149 millones hasta el 2013 (619 x 0,08 x 3), por tanto el VP de estos US$ 619 millones de principal para octubre del pasado año significaban US$ 491 millones: 619/(1+0,08)3, mientras que el VP de sus intereses se ubicaba en US$ 118 millones: 149/(1+0,08)3, con lo que tenemos que el valor presente de los nuevos bonos llegaron a un total de US$ 609 millones (491+118). De esta forma al restarle al VP de la vieja deuda US$ 545 millones, el VP de los nuevos bonos US$ 609 millones, obtenemos un resultado negativo en US$ 64 millones que se convierte en pérdida para Pudrevsa.

Ahora bien, al reabrir la estatal petrolera el Pudrebono 2013 y obtener por la compra directa de la Bodega Central

No hay comentarios:

Publicar un comentario